医药网12月28日讯 截至2016年12月21日,FDA共批准了21个新分子实体药物(小分子药物&生物制品),获批数量较去年的45个明显下降。

“现实是很残酷的。”康宁杰瑞董事长徐霆向《

医药经济报》记者指出,“全球的医药公司都紧盯着美国市场,但FDA每年批准的新药可谓‘千军万马过独木桥’,多则40个,少则20个。而这些获批的品种中,又只有一小部分获得市场收益,销售额超过10亿美元的就更没剩几个了。”

“如果我们不能保持清醒的头脑,今天的‘热’就会变成明天的‘冷’。”在先声药业首席科学官兼研发总裁牟骅博士看来,如何认识新药研发漫漫长路中涉及的风险,然后提出一个有效的风险管控计划,是所有药企都要面对的课题。“谁能够处理得好,谁就有可能成为赢家!”

【缘起】 超过一半的新药失手于Ⅱ期临床,企业该怎么办?

——逻辑一:靶点创新循序渐进

随着近年来大批海归

人才前仆后继地投身于新药事业,国内新药发现(discovery)的水平开始逐步与国际接轨。但一个不可忽略的事实是,这群海归科学家大多出身于研发领域,新药项目往往从一个新靶点或者新技术开始,“这样的产品是否真正是临床需要的?从新药立项到临床还有一系列步骤,包括新药(IND)申报,不同临床阶段的试验方案设计等,这块的专家还是比较缺乏的。”毓承资本合伙人朱忠远曾公开表示。

《Nature Biotechnology》对涉及835家药企、4451个新药、7372种适应症的数据进行了统计,结果显示,一个新药从临床前到临床再到上市的概率仅为10.4%,其中涉及概念性验证(PoC)的Ⅱ期临床试验失败率最高。根据塔夫茨大学药物开发研究中心的数据,新药从临床Ⅱ期到Ⅲ期的分期转换率大约在40%左右,有超过一半的新药在Ⅱ期临床试验中失败。

“这是创新药发展过程中的必经之路,整个行业一定要付出一些代价才有可能真正成长起来。”眼下距离大批新药进入中后期临床试验还有一段时间,但有专家毫不留情地对国内如火如荼的新药研发浇了一盆冷水。

记者在采访中了解到,临床试验研究过程中有一个非常重要的节点——概念性验证(PoC)。一旦药物靶点通过PoC,基本上可以证明生物学路径可行,研发的系统性风险大大降低。

“要达到PoC从全球来讲都是难点,目前中国

企业还缺乏从早期discovery到PoC方面的经验,尤其是创新程度比较高的药物。”牟骅曾担任和记黄埔首席医学官,他坦言,和记黄埔作为国内最早试水创新药研发的企业之一,也是从相对成熟的EGFR抑制剂和VEGFR抑制剂开始一步步增加靶点创新程度,成长到后来高风险高难度的c-Met抑制剂。

有多位业内人士指出,国内创新药研发才刚刚起步,处于创新初期的企业,要经过长期积累me too、fast-follow-on等经验后才有可能逐渐转型到全新的创新,“创新药的研发不是一蹴而就。”

【缘起】 国内开发first-in-class“全球新”时机尚不成熟,国内药企布局有何良策?

——逻辑二:丰富产品管线层次

牟骅认为,当前国内公司独立开发first-in-class药物的时机还不成熟,即使是最顶尖的创新型企业,产品全部都是独立运作的“全球新”也不现实,但这并不意味着不能碰“全球新”,反而提示企业要对产品管线进行合理的规划,要注意搭配。

以目前在创新药领域布局最全的传统型药企恒瑞医药为例,恒瑞在新药开发上采取了风险回报较为平衡的“快速跟进”策略,PoC成功后再进行布局,依靠后续拼项目数量和速度脱颖而出,另一方面公司还以大量仿制药和制剂出口业务作为缓冲,并且“仿制药+创新药”的业务组合也满足了多样化的临床需求。

创新型药企亦然。徐霆告诉记者,目前康宁杰瑞一方面紧追时下热门的

肿瘤免疫靶点PD-L1、CTLA4等,另一方面也与高校科研院所教授建立合作关系,对前沿的创新靶点有所布局。此外,公司还通过转让的近30个生物类似药形成了合作开发网络,为日后潜在的新药合作奠定了基础

“单抗药物避免同质化竞争的机会不多,蛋白类药物短期内可能有优势。”徐霆表示,如长效卵泡雌激素在内“有价值但没有企业关注”的差异化药物也是其产品管线中的重要组成部分。

随着越来越多的药企涉足新药领域,创新药在企业产品管线中的地位越来越重要。如何规避研发风险,把有限的资金价值最大化,成为无论是传统型药企还是创新型药企面临的共同挑战。牟骅提出的布局思路或具有借鉴意义:对于相对成熟的靶点,采用自身力量独自在中国市场开发,而对于创新程度较高的“全球新”药物则积极寻求国际战略合作。

【缘起】 合作研发项目成功率更高,那么就一味“外包”吗?自身研发能力有何作用?

——逻辑三:内外研发能力并重

“从先声药业的战略角度来看,我们不会单纯寻求买断引进first-in-class品种。风险和收益是并存的,在经验和实力没有达到之前,我们宁愿割让部分利益共同开发,分摊风险。”牟骅说道。

“他山之石,可以攻玉。”这样的体会来自牟骅与和记黄埔医药科学家团队同3家全球性跨国公司建立战略合作的经历。以其中之一的c-Met抑制剂为例,在意识到这是当时产品管线中创新程度最高、风险最大的新药后,他和同事们果断提出了合作的建议:“与大药企合作,不仅可以解决‘巧妇难为无米之炊’的资金问题,同时利用合作方的经验也可以把这个新药快速向前推进。”

随后,牟骅提出了一整套细致的中国与国际开发路径,也正是基于此,吸引了阿斯利康的合作,目前该药物处于Ⅱ期临床试验阶段。“一个清晰的头脑,一份详细的规划,一套完整的执行,中国企业也能做出像样的新药。”

根据麦肯锡分析师对1996~2014年间超过9200种候选药物在临床和注册阶段的成功率统计,合作研发项目始终保持着更高的成功率。数据显示,在1998年,合作研发药物自Ⅰ期临床至获批的总通过率为32.2%,相比非合作研发药物的11.5%有着明显优势。到2010年,上述概率分别下降到了12%和4.3%,但合作研发模式仍然保持着约高8%的优势。2009到2014年间,合作研发在晚期临床成功率的领先优势有显著提高。

“当你还不确定企业早期的技术是否能够确保产品成功时,与大药企合作就是分散风险的一种研发方式。”作为生物偶联物领域平台型技术公司,Ambrx曾与百时美施贵宝、默克、礼来在内的多家跨国药企在一系列项目上展开了合作。据Ambrx首席科学家田丰博士介绍,Ambrx在发展早期时自主研发与合作的比例约为3:7,等技术成熟到一定程度后,就过渡到“以开发自己的产品线为主、以合作开发为辅”的方向上,现在这一比例已经转变为7:3。

目前Ambrx通过项目和技术合作实现了2.5亿美元以上的收入,并于2015年5月被复星医药、厚朴投资、光大控股、药明康德联合收购。

新药所创造的价值已经不再仅仅局限于产业链的下游。事实上,除了合作开发,近几年国内新药研发模式越来越灵活,传统一条龙“闭门造药”的流程逐渐被分解,取而代之的是以“VC+IP+CRO”为代表的多种商业模式接力研发。

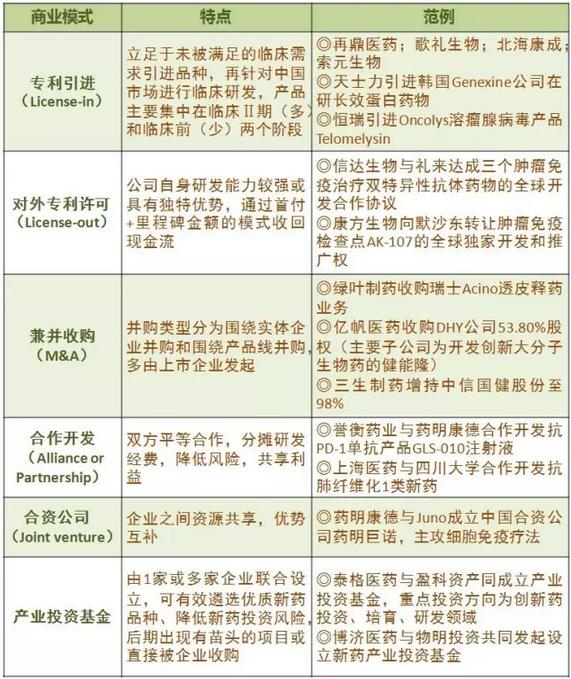

新药商业模式梳理

不过在徐霆看来,一家企业要想取得长足发展,一定要培养属于自己的研发能力。“我认为企业通过自己的努力形成核心竞争力很重要,这个核心竞争力可能是你的团队、技术,也可能是多年研发或合作积累的心得体会。理论上来说,小企业应该以创新为主导,现在资讯比较发达,你能看到的别人都能看到,如果一味地依靠外包服务,那么可能更要想清楚自己的优势在哪里。”

【缘起】 销售收入与研发投入成正比,但国内创新药利润有限,该如何获得足够的回报来支持高研发投入?

——逻辑四:瞄准国际市场

一位从事新药注册的业内人士曾向记者表示,“我经常建议做创新药的企业,如果有钱有实力,可以考虑去美国、澳大利亚,或中国香港、中国台湾同步申报,这些地方审批速度比大陆快很多,澳大利亚甚至还有相应的科研补贴,充分利用中美/澳审批之差做概念性验证有助于加快临床早期研究进度。更重要的是,这些国家和地区的医保支付体系比较完善,创新药上市后的利润空间有所保障。”

有网站曾对全球销售额位居前列的23家大型制药企业从2011年到2015年药物研发(R&D)投入和药物销售收入进行了统计,结果显示研发投入的复合增长率和销售收入的复合增长率相关系数达到了0.9。换言之,销售收入在很大程度上决定了企业的研发投入。

根据公开数据显示,2011-2015年中国医药企业每年的研发支出占销售比行业均值为3%左右,最高者达到了9%~10%,这一数字与全球性跨国药企约20%的研发支出相比还有很大的差距。“欧美企业之所以敢砸这么多钱投入研发是因为利润摆在那儿,中国创新药支付的机制还不够完善,这么大的投入,企业能否获得足够的回报来支持?”

有专家在采访中提出了质疑,中国市场存在的这种投入产出矛盾,成为药企决策一个很大的考验。尤其是依赖新药专利引进的企业,一方面是研发风险依然很大,授权费用也是不小的开支;另一方面还要针对中国市场重新开发做临床试验,“企业究竟有多大概率淘到好项目,又有多大把握获得回报?”

“以我们这种小公司的体量,做新药研发很可能还是要到国际市场上去获得认可,才有足够大产生价值的利润空间。”徐霆说道。