近日,白酒行业上市公司公布了2013年度的三季报,结果是一片惨不忍睹,其中贵州茅台前三季度实现了净利6.62%的增速为近三年新低,不少公司前三季净利增幅均为负数,皇台酒业前三季净利润增幅同比下降364%,而沱牌舍得、酒鬼酒前三季净利同比下滑幅度超过90%。另外,金种子前三季度净利润2.73亿元,同比下降36.17%,水井坊前三季度净利润为3459.98万元,同比下降89.1%。

这种净利润下滑早已在业界的预期之内,完全在意料之中,但意料之外的,却是大家都没想到这次下滑,不仅没有出现复苏的一点点势头,反而更是如同一个猛子般继续下探。

总市值

一年时间缩水一半

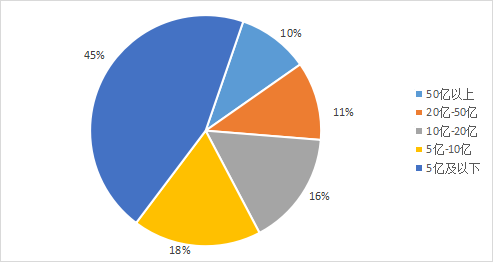

根据相关统计数据显示,截至10月29日A股的13家白酒类上市公司总市值为3213亿元,而就一年之前的同一天,同样是这13家白酒上市公司,总市值还高达6849亿元,短短365天的时间,白酒股的市值蒸发掉了3636亿元,基本上是每一天就蒸发掉10亿元。

而这个数字仅仅是一个平均水平。在13家白酒上市公司当中,过去1年时间里有8家公司的市值缩水超过了一半,其中,市值缩水幅度最大的酒鬼酒,目前的市值只有48亿元,而去年同期公司的市值则是178亿元。

如果说长期的数据统计还无法体现问题正在变得越来越严重的话,那么还有另外一系列数据可以解释外界的担心。 10月28日,五粮液的股价深跌6.75%,创下年内的最大单日跌幅。目前该股股价在16.30元左右,而去年同期,五粮液的股价还在35元。

10月29日,贵州茅台的股价下探至131.5元的新低点,距离公司在去年7月份创下的每股266元高峰值,同样遭遇腰斩。

茅台和五粮液,当属目前国内白酒行业中的巨无霸,就连他们在今时今日都遭遇了惨不忍睹的腰斩,就更不用说那些二三线的白酒品牌了。根据统计,酒鬼酒去年前三季度归属母公司的净利润为4.6亿元,而今年前三个季度赚的钱只有2000多万元。同样,此前一直在高档酒品牌上大笔投入的水井坊和沱牌舍得,同样遭遇业绩的大幅下滑,跌幅都在80%至90%之间。

从白酒企业库存方面来看,同样不容乐观。统计数据显示,这些白酒上市公司今年三季度的存货达到356亿元,而去年同期仅有288.44亿元,同比增长了23.61%。存货量最大的当属贵州茅台,在报告期内,其存货为106.86亿元,而去年同期为78.87亿元。其次是洋河股份,在报告期内,存货71.12亿元,去年同期为44.47亿元。

中投顾问食品行业研究员简爱华在接受记者采访时说:“此前,业内普遍认为此轮白酒行业调整期时间较长、幅度较大,多数白酒企业三季度业绩不理想也在意料之内。从目前的情况来看,白酒行业的寒冬远未过去,白酒行业需要培育新的高端产品消费群体,需要消化业内潜在的产能风险,所以白酒行业的寒冬会持续较长时间。 ”

国都证券投资顾问周铮同样认为,白酒行业的“寒冬”仍在持续发酵中,行业短期难以走出低谷。

根据统计数据显示,去年同期的时候,整个白酒股的平均市盈率为70倍,而到了今年,白酒股的平均市盈率已经下降至22倍。而在这其中,贵州茅台、五粮液和洋河股份这些权重股的市盈率下滑幅度远高于其业绩下滑幅度。

销售商

消化存货目标下滑

三个多月前,记者曾经采访过上海的一位高端白酒经销商,他表示如果亏个几百万能够度过这次白酒寒冬,自己也就认了。但昨天,当记者又一次与他联系时,他的目标出现了下降。

“说实话,现在的情况确实比当初想得还要差一些。原本我认为在中秋和国庆假期里面能够消化掉一批白酒,但实际情况完全不是这个样子,假期里的销量与平时相差无几,完全就是‘旺季不旺’。原本大家以为那些喜欢喝高档白酒的人到了双节期间会再来买一些,但这次他们真的消失得非常彻底。 ”他告诉记者,至于国庆之后,高端酒的销量几乎就没有怎么动过,自己手头的那些库存如果能够在一年之内消化掉,“就已经相当不错了。 ”

还有另一件事情他现在必须考虑,那就是到了明年的这个时候,这些酒的价格会跌到怎样一番景象。根据国金证券食品行业研究部提供的数据,上一周高端白酒一批价分别为:茅台920元,五粮液620元,1573为720元,价格继续小幅下降,“涨价现在是不敢想了,就指望它别再跌就行了,但到底跌不跌,现在我们也说不准啊。还是得由市场来决定。 ”

在白酒的这一轮下跌当中,盈利下滑成为直接原因,而导致盈利下滑的原因当然就是销售不畅。以龙头企业茅台为例,去年,茅台集团提出今年销售要破500亿元。今年初,集团下调了目标,表示要力争实现销售额增长18%,达到416亿元。有消息称,目前企业已经在内部进一步下调了目标。与此同时,五粮液的销售增长目标也已经下调至15%左右。而大佬们将目标不断下调,原因就在于销售的不畅。

“1989年,限制公款消费引发白酒危机,1998年亚洲金融危机带来白酒危机。今年,三公消费限制、宏观经济减速、产能过剩三大因素再次导致白酒危机。 ”中国白酒专家铁犁说,这次危机比哪次的时间都长,调整更深刻。 “今年业绩上升的酒厂不会超过5%,下降的企业将超过70%。高端惨淡,意味着全行业终端销售利润下降60%以上。 ”

有业内人士分析,从2012年上半年开始的白酒调整,从市场不利传导给厂家,再到厂家主动调整策略减产,这个过程尚需时日。而铁犁的看法是,“一线企业的调整,到后年都结束不了。 ”

基金们

为了开溜大举抛售

茅台股价为何会从266元跌到现在的一半不到,基金的大举抛售也许是一个重要原因。统计数据显示,截至三季度末,贵州茅台进入67只基金的十大重仓股,而截至6月30日,这个数字还高达210只。短短三个月,茅台退出了143只基金的十大重仓股,这143只基金二季度末共持有贵州茅台6873.25万股,减持幅度接近80%。

问题已经凸显,就连一向被基金经理们视为宠儿的茅台都成为了被抛售的对象,其他白酒行业上市公司的日子会好过吗?

酒企的三季报实际上也已经说明了问题。贵州茅台虽然前三季度净利同比增长6%,但基金减持的力度并不小。广发聚丰、易方达50指数、博时价值增长在二季度末分别持有880万股、597万股、506万股,合计流通股占比为1.91%。而三季度末广发聚丰和博时价值增长消失在前十大流通股东席位中。股东总户数由53045户扩大至75369户,筹码集中度大幅降低。博时精选基金经理表示,“三季度为了均衡配置,对仓位中的食品饮料配置比例有所降低,从调整结果看,茅台成了被淘汰的对象,减持了506万股。 ”

同样,五粮液前十大流通股东中,5位基金股东中有4位相较二季度末进行了减持,其中博时精选股票大幅减持700万股,至1988万股,易方达深证100交易和银华深证100分别减持374万股和200万股。而酒鬼酒和水井坊前十大流通股东中仅有1位基金股东。洋河股东流通股东中则已经没有基金的身影。

业绩殿后的国富中小盘和国富焦点驱动灵活配置两只基金,也将跑输业绩标准的主要原因归之于 “行业配置了较多的白酒和低估值蓝筹板块。 ”

与此同时,同样有部分基金经理仍然对白酒抱有希望。博时新兴成长基金经理韩茂华认为,白酒板块今年以来承载了较多的负面因素,股价跌得较多,但白酒类公司本身有自身的价值,白酒公司有可能像零售公司一样,在经历一段时间的蛰伏后股价可能有所表现。

现金流

借理财产品来补充

销售虽然不畅,但对于白酒企业而言,他们丝毫不敢压缩销售费用。记者发现,在公布三季报的10家上市公司中,9家的销售费用占比全部同比增加。

按照五粮液刚刚公布的三季报数据显示,公司今年截止到9月末账面上的预收账款只有13亿元,而去年同期公司账面上的预收账款是高达65亿元。公司今年第三季度的经营现金流净流量为-11.84亿元,创下了近10年来公司单季度最大的现金净流出量。而此前在销售上相对激进的酒鬼酒和水井坊,目前已经连续4个季度出现经营现金流的净流出。其中,水井坊的销售费用占到销售收入的比例已经高达57%,酒鬼酒和沱牌舍得在这一比例上也超过了30%。

“越是在销售不畅的时候,公司越需要加大对经销商的帮扶力度,最直接的就是广告宣传力度,整个白酒行业都是如此。 ”一位业内人士如此对记者说。

收入少了,但支出却在增加,那么他们所要面对的一个大问题,就是现金流。这个问题如何解决?从目前来看,发行理财产品成为了一种解决方案。

10月25日,国台酒业联合洪利基金推出“国台茅家村·传鼎系列酒产品金融资产包”,以保底增值的形式,将高端白酒变身为理财产品。这也是继“国台·珍藏1号2012”之后,国台酒业推出的另一款理财产品。

而在此之前,上海国际酒业交易中心已经成功发行了泸州老窖、沱牌舍得、西凤酒、古井贡酒等品牌的多款白酒理财投资产品。另有数据显示,从2008年开始就有银行相继发行红酒和白酒类理财产品,其中工行发行的数量最多。中国银行、民生银行等多家银行都发行了类似产品。

并且,对于此类理财产品,销售方都许以高额回报。以之前提到的“国台茅家村·传鼎系列酒产品金融资产包”为例,该产品共分5年年份酒与10年年份酒两种类别,售价均为10万元,其中5年年份酒资产包超过5年后,投资回报率高达231.97%。此外,在资产包购买3年后,投资者如遇到特殊情况需要赎回,国台酒业均按照原价每年递增8%的利润率给予回购。

“5年内收益翻两倍”相较其他白酒理财产品还算相对保守。以上海国际酒业交易中心曾推出的景芝·国标芝香为例,当时的许诺是“保底115%回购和针对经销商的定向配售”;酒祖杜康·传奇版收藏酒发行时也承诺,一年内收益会翻倍。

如此之高的回报率,看来非常诱人,但也有理财专家提醒,标的酒品价格变动风险和酒企的经营风险是普通投资者需要注意的两大风险。如果打算提酒,则对酒和酒企都要有一定了解,选择业内有实力、有口碑的酒企推出的产品,特别是高端性和稀缺性兼备的产品。如果希望获得固定收益,则需要了解该酒企的经营情况和盈利能力。如果产品设计中设置多重保障措施,则对投资者更有利。 “普通消费者没有销售渠道,提货几乎是不可能的。这种情况下,只有企业做出承诺回购,投资风险才有可能降低。 ”

寒冬月

净利润增幅已放缓

“限制三公消费”等一系列政策不仅让白酒行业陷入了十年以来最深的寒冬,就连黄酒和红酒上市公司同样受到影响。

近日,两大以黄酒为主业的上市公司古越龙山和金枫酒业分别发布了2013年三季报。其中,金枫酒业营收约 6.8亿元,同比增长10.30%;归属于上市公司股东的净利润约8005万元,同比增长12.44%。而古越龙山营收约11.10亿元,同比仅增长2.72%;归属于上市公司股东净利润1.18亿元,同比下滑11.73%。

“前三季度,高端黄酒下滑幅度较大,而居民收入水平上涨,也使低端黄酒销售出现部分下滑。 ”在谈到这种情况时,中国酒业协会黄酒分会副理事长沈振昌说,“不过,整体来看,黄酒发展尚属平稳,但行业销售额、净利润增幅均已放缓。因为古越龙山在高端黄酒上占比较大,受到政策影响较大,从而导致利润出现下滑。 ”

海通证券研究员赵勇估计,上半年古越龙山出厂价在100元以上的高端黄酒销售收入下滑15%-20%。为了应对危机,古越龙山开始调整产品结构,加大了中端酒女儿红的推出力度。沈振昌表示,随着三公消费受限、请客送礼减少,让古越龙山旗下高端黄酒以及礼品酒受到一定程度的冲击,但预计今年古越龙山的女儿红系列销量可增长20%左右。 “我估计,四季度黄酒行业会进一步回暖,酒业上市公司业绩会逐步好转。 ”

但更多的机构似乎并不太看好黄酒行业。中银国际证券研究员苏铖指出,目前黄酒行业景气度一般,龙头企业收入和利润规模小,消费者教育、市场扩张强度低,黄酒行业复兴难度较大。中研普华的报告也称,黄酒行业依旧面临区域拓展难、消费人群老化、无法突破中低端酒的窠臼难题。

红酒方面,张裕A同样没能逃脱“噩运”。季报显示,张裕A前三季度实现营收33.48亿,同比减少18.8%,净利润则下跌25.28%至8.69亿元。即便是在去年,张裕的表现同样差强人意,2012年中报显示,张裕A除营收同比下降2.51%,创出上市以来最差中报业绩。

对于这家国内葡萄酒龙头最近两年的巨大变化,媒体的分析中有各种因素,比如深陷“农药门”、酒水市场低迷、进口酒冲击、销售渠道“老化”、受限于“三公消费”等多种因素。但张裕A比较认同的还是三公消费的打压。对于上半年和三季度业绩的下滑,张裕A在财报中给出了这样的解释:受到国家相关政策影响,公司酒庄酒等高档产品销量下滑较大。

这一说法得到了一些业内人士的认可。酒美网CEO吕意德透露说,传统红酒市场上,国产红酒品牌与白酒品牌一样,在选择和招募区域经销商时都很注重经销商在当地政府人脉关系这一因素。政策的限制必然会对这个本就不太正常的葡萄酒市场造成影响。

来源:新闻晚报 陈海翔