一、 国民经济稳中有进,家电市场复苏迹象明显

受经济增长回落的影响,同时随着以旧换新、家电下乡等政策的陆续退出,2012年国内家电行业进入了短暂的“低迷期”。这意味着2013年市场的增长基数较低。

2013年,国民经济稳中有进,稳中向好,全年社会消费品零售总额23.4万亿元,同比名义增长13.1%;全国商品房销售面积130551万平方米,其中住宅销售面积115723万平方米、同比增长17.5%,尤其是“国五条”的出台,导致二手房交易活跃,楼市尤其是二手房的回暖为2013年家电市场奠定了良好的刚性需求基础。

当然,2012年下半年开始的新一轮家电节能惠民补贴工程,也是助推2013年尤其是上半年家电销售回暖的重要因素。政策推广期内,彩电、冰箱含冰柜、洗衣机、空调和燃气热水器五个产品实现了4842个亿的销售关联。

在以上各种因素综合作用下,2013年国内家电市场复苏迹象明显。根据中怡康测算,2013年国内厨卫市场热水器、油烟机、燃气灶、消毒柜、微波炉和洗碗机合计总规模达到999亿元,同比2012年增长了17.4%。具体产品来看,热水器零售规模达到2835万台、445亿元,同比分别增长 11.0%、18.6%,其中燃气热水器零售规模达到1176万台、202亿元,同比分别增长11.9%、23.4%;油烟机零售规模达到1325万台、 263亿元,同比分别增长9.4%、20.3%;燃气灶零售规模达到1795万台、168亿元,同比分别增长8.3%、18.6%;消毒柜零售规模达到 455万台、54亿元,同比分别增长6.7%、15.5%。

二、市场呈现成长活跃、需求转移、精细化经营等特点

1. 成长性好,行业发展健康。

首先,与其他家电一样,厨卫电器市场的成长和中国经济的成长具有很高的相似性—经济高速增长,厨卫电器市场高速增长;经济增长放缓,厨卫电器市场增长也随之放缓。同时厨卫电器又是家电市场中的一个特例,厨卫产品的销售一直是有声有色。即使是在2012年国内家电市场整体表现低迷的大背景下,厨卫市场仍保持了正增长,包括热水器、油烟机、燃气灶、消毒柜、微波炉、洗碗机等产品在内的厨卫产品合计零售额达到851亿元,较2011年增长了2.3%。从中长期来看,厨电市场仍将是明星行业。未来三年,厨卫电器市场将保持10%左右的年均复合增长率,比同时期整体家电市场的增长率至少要高于5个百分点。当然发展过程中市场也会有波动,主要是一二线城市受房地产影响。现阶段中国家庭厨卫电器保有量低,以油烟机为例,2012年底每百户城镇家庭大约拥有81台,农村家庭仅有15台。因此,当前厨卫电器的75%为新增需求,而替换型需求仅占到25%左右,所以住宅销售对厨卫电器销售有着极为深刻的影响。房地产开发从新开工到竣工通常需要3年左右时间,因此住宅销售对家电影响要滞后2年左右。2013年商品房销售是非常好的,但2013年商品房的销售转换成家电需求需要一定时期,这个时间大概会是一到两年。我们注意到一个现象,是2012年上半年,全国住宅中期房的销售面积下降了12.4%,这将对2014年市场会有一个负面影响,预计2014年主要厨卫产品热水器、油烟机、燃气灶、消毒柜、微波炉和洗碗机的合计零售额增长速度将由2013年17.4%放缓至 11.3%。

其次,厨卫企业走得相对理性,恶性的价格竞争相对较少,尤其是老板、方太等高端品牌企业甚至可以让洋品牌黯然失色,行业领头羊成功地培育了消费者的高端消费习惯,有数据显示,中国家庭对厨房和卫生间装修的投入在持续走高,目前厨房和卫生间的装修费用可以占到整个家庭装修的比例在45%以上。我们的监测数据也可以看到,高端产品在市场的比重在快速提升。2013年,4000元以上油烟机、2500元以上燃气灶、3500元以上消毒柜占整体市场零售额的比重分别在24.0%、15.9%、17.0%,分别比2009年提高了15、12、9个百分点。

2. 需求的两极分化趋势加剧,企业趋于精细经营。

中国经济发展不均衡,市场竞争环境复杂,就厨卫家电而言,农村市场以首台普及为主,受收入因素、消费观念等因素影响,消费者多愿意选择高性价比产品,比如千元以下的电热水器、百元左右的燃气灶等。而在城市市场,由于厨卫电器已经成为家装中一个非常重要的部分,因此外观上具备时尚和前卫元素、性能上有利于人体健康的产品将成为拉动市场增长的主要力量,比如近吸式烟机、高能效烟机、嵌入式厨房电器等。另外,以智能化为卖点的产品也开始有明显的放量,比如热水器的洗浴记忆功能、油烟机的自动清洗功能、燃气灶的自动关火等技术。

厨卫产品的两极分化现象要比其他家电产品更深刻,因此厨卫企业需要精细化经营,行业已迈进品牌运营新时代,比如多品牌布局,这有利企业精准定位客户群以筹谋盘子更大。

3. 生活方式及消费行为在转变,需求转移趋势明显。

在电子商务高速发展的今日,面对既是互联网忠实粉丝、又是买房装修主力军的80后、90后消费群体,加快布局、深入拓展电商渠道,成为了厨电企业增强品牌影响力、抢夺更多市场份额的必经之路。2013年,厨卫电器在电商渠道的销售已经显示出了突出的成长性,预计全年销售总额约为70亿左右,2014年将延续上升势头。预计2014年,厨卫电器的电商零售额增速将在110%-130%。同时随着日日顺和天猫的合作、京东物流投入加大等,电商三四级市场的发展将有更大的机会。

企业方面,经过了前两年的精心布局,包括老板、方太、华帝等在内的主流厨电企业已从单一的天猫官方旗舰店向京东商城、苏宁易购、易迅网等众多B2C平台展开多元化合作拓展,对于厨电企业而言,除了拥有强大的线上销售能力,更要完善线下传统渠道的铺设、以及售后服务的跟踪完善,才能在未来赢得更多的市场主动权。

除电商外,由于厨卫电器的特殊性,还必须注意到另外一个快速增长的市场,即精装修市场。目前,北京、广州等一线城市,精装修比例已经高达50%以上,未来将给传统零售商带来巨大的竞争压力。

4. 垄断品牌尚未出现,区域强牌众多,山寨杂牌林立。

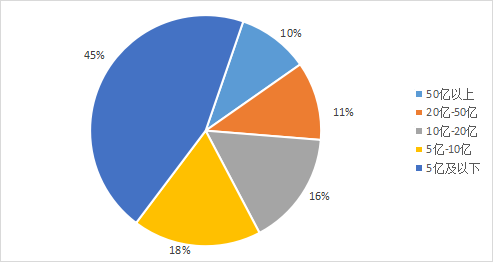

烟灶市场以老板、方太、华帝为首的专业生产厂商占据优势,但领先品牌零售量份额仅为15%左右,最多超出2-4名品牌5个百分点左右,优势地位并不十分显著。比较白电市场,行业领导品牌的份额可以达到30%左右,高出第二名至少10个百分点。而且在不同区域,消费者的品牌认可度差异大,区域强牌多,比如湖南的迅达、四川的前锋、重庆的年代、黑龙江的奇丽美、陕西的红日等等,这些区域性品牌在自己地盘上甚至可以抢到超过10%的份额。

另一方面,由于行业的门槛比较低,也导致“李鬼”众多,傍名品牌现象普遍。就全国而言,涉足厨卫产业领域的企业至少超过五百家甚至近千家,不少杂牌产品因极具竞争力的价格在广大农村遍地开花或被地产开发商集中采购用于精装修房屋配套,这些都极大地伤害了消费者利益,同时极大地打击了中间地带厂商。

三、 产品升级是主旋律

厨卫行业经过20多年的发展,大部分消费者有了消费经验,在购买行为上表现出更多理性和成熟,因此消费需求已经从简单的功能发展到对产品外观、功能、性能等诸多方面综合需求上来,消费者更加追求产品的整体完美,产品结构升级显著。

总而言之,我们相信未来厨卫市场还有更大的发展。几个原因:第一,正如我们之前所说的,消费者对高端产品的需求非常是很旺盛。第二,国家对社会保障体系的完善、人民收入翻番计划、以及加大保障性住房的建设等等,这些都从政策方面保障了老百姓有钱花、敢于花以及有地方花。第三,中国市场尤其是二三级市场潜力是巨大。在这发展过程中,企业只有通过精确定位、调整产品结构、提高附加值,才能在推动行业升级同时,抢占更大的市场份额。

来源:消费日报网